令和2年4月1日以後に開始する相続により取得する財産に係る相続税について、配偶者居住権が創設されました。

配偶者居住権には、短期と長期配偶者居住権がありますが、相続に大きな影響がありそうな長期についてその概要を解説します。

この度の民法改正は、「高齢化の進展等の社会経済情勢の変化に対応し、残された配偶者の生活に配慮する等の観点から」昭和55年以来40年振りに相続に関する規律の見直しとなりました。

配偶者居住権は、配偶者の居住権を長期的に保護するための方策として新設されました。

配偶者が相続開始時に居住していた被相続人所有の建物を対象として、終身又は一定期間、配偶者に建物の使用を認めることを内容とする法定の権利(配偶者居住権)の新設です。⇒ 遺産分割における選択肢として、被相続人の遺言等によって、配偶者に配偶者居住権を取得させることができるようになります。

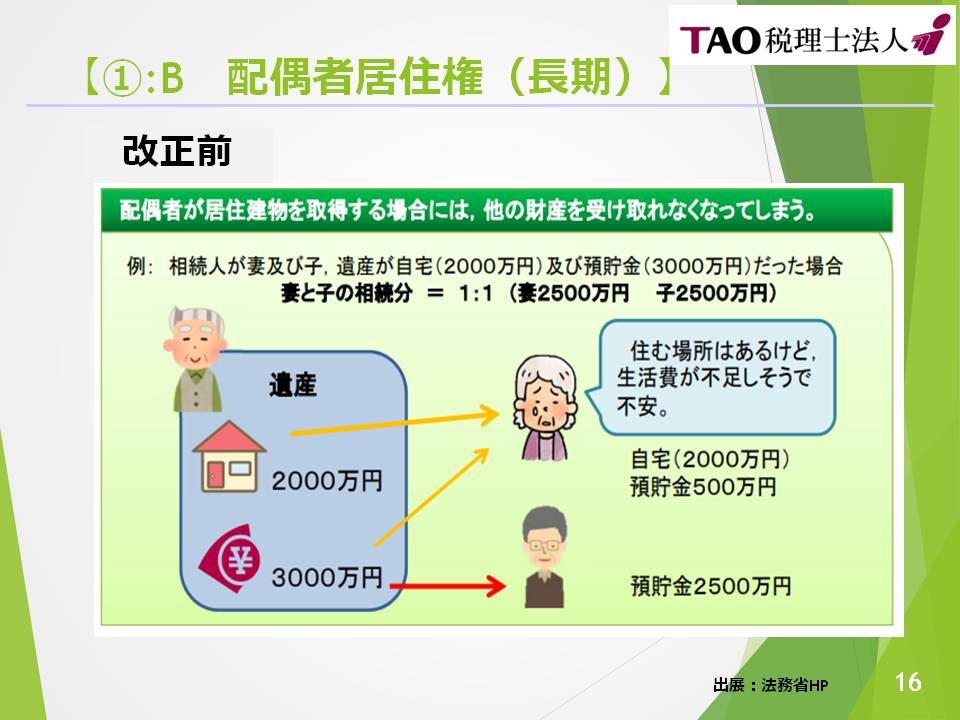

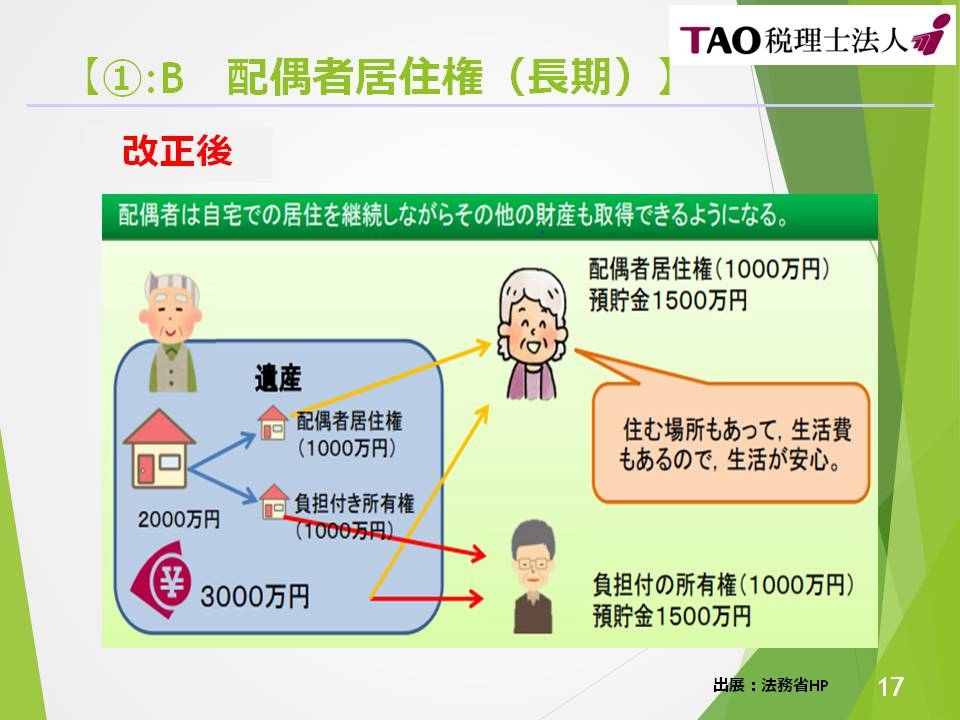

では、これまでとどの様に変わったのでしょうか。

〇現行制度では、被相続人と同居の配偶者が居住建物を取得する場合には、他の財産を受け取れなくなってしまうことがありました。

〇制度導入後は自宅を配偶者居住権と負担付の所有権に分離することが出来るようになります。

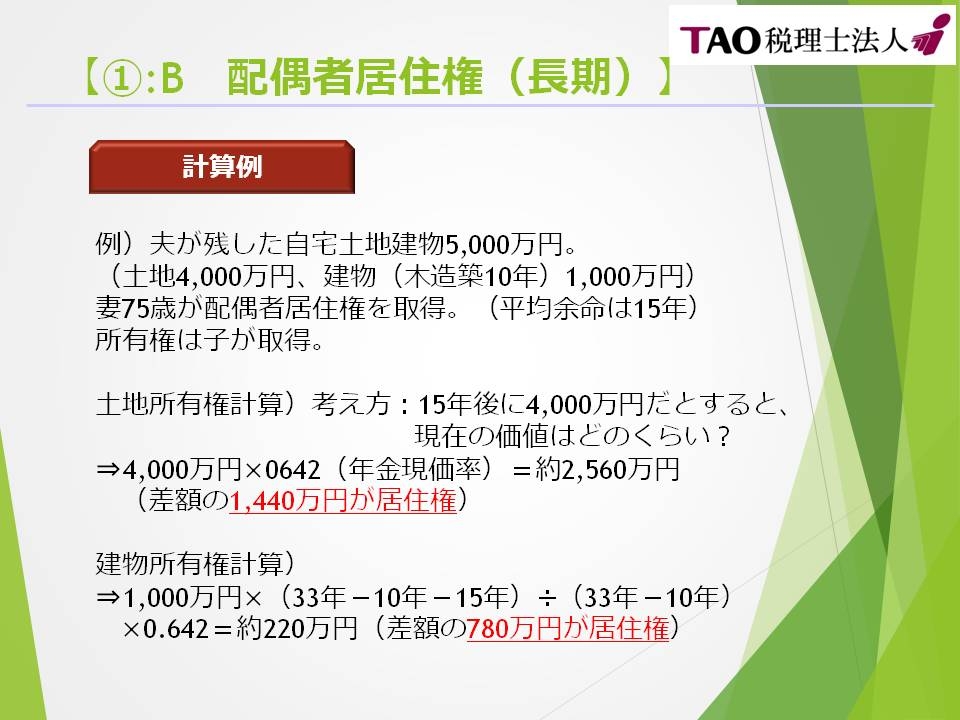

相続税における配偶者居住権等の評価方法について説明します。

〇配偶者居住権

建物の評価-建物の時価×(耐用年数-経過年数-存続年数/耐用年数-経過年数)×存続年数に応じた民法の法定利率による複利現価率

〇配偶者居住権が設定された建物の所有権

建物の時価-配偶者居住権の価額

〇配偶者居住権に基づく居住建物の敷地の利用に関する権利の価額

土地等の時価-土地等の時価×存続年数に応じた民法の法定利率による複利現価率

〇居住建物の敷地の所有権等

土地等の時価-敷地の利用に関する権利の価額

以下、解りやすく計算してみましょう。

つまりこのケースでは、自宅土地建物5,000万円のうち

1,440万円+780万円=2,220万円(配偶者居住権)を妻が取得

2,560万円+220万円=2,780万円(所有権)を子が取得することになります。

配偶者居住権が成立するための条件には、どの様な要件があるか

*配偶者居住権の成立要件(民法1028条1項)

①配偶者が相続開始の時に被相続人所有の建物に居住していたこと

②その建物について配偶者に配偶者居住権を取得させる旨の遺産分割、遺贈又は死因贈与がされたこと

つまりは、被相続人の遺言等が必要です。